Инструкция отчет по ндфл в 1с 8.3. Как удерживается ндфл при выплате

Формирование и начисление НДФЛ — важный момент при выплате зарплаты. В этой операции существует много нюансов, о которых нужно помнить во время работы в 1С.

Как правильно сформировать НДФЛ и успешно начислить зарплату сотруднику в 1С — это мы и разберем в статье.

Начисление НДФЛ в 1С

Прежде чем начислить заработную плату, нужно принять сотрудника на работу. Это делается специальным документом. Чтобы создать этот документ необходимо пройти по пути “Документы” — “Учёт кадров” — “ Приём на работу” и сформировать его.

После того, как вы кликнули на “Создать” откроется документ, в котором нужно указать организацию и ответственного. В табличной части вкладки “Начисления” необходимо обозначить работника, его ставку и вид расчёта.

Во вкладке “Учёт” располагается настройка бухгалтерского и налогового учёта.

Важно! В обязательном порядке нужно указать вид НДФЛ в закладке “Вид дохода НДФЛ”. В соответствии с этим видом будет считываться сумма налога.

Формирование НДФЛ

В программе 1С присутствует специальный документ “Начисление зарплаты сотрудникам организации” . Он универсален и предназначен упростить работу при начислении заработной платы. Чтобы создать этот документ, нужно пройти по пути «Документы” — “Расчет зарплаты организаций” — “Начисление зарплаты работникам организации».

В этом документе нам предстоит заполнить организацию, подразделение, ответственного, перерасчет док-та, и дату начисления зарплаты.

Напомним, что прежде чем создать документ начисления зарплаты, требуется заранее сформировать документ приема на работу, способы отражения зарплаты и основные начисления в организации. Если есть необходимость сформируйте льготы по НДФЛ в 1С.

В случае, если вам нужно рассчитать зарплату автоматически, кликните на клавишу “Заполнить и рассчитать всё” . Данная функция проведёт нужные расчёты и начислит зарплату работникам по всей организации.

Для удобства в 1С реализована возможность заполнять каждую вкладку отдельно. К примеру, если сотруднику нужно пересчитать данные только по одной вкладке.

Следующим шагом отразим все проводки начислений и удержаний. Для этого создадим документ «Отражение зарплаты в регламентированном учете» . Найти этот документ можно проследуя по пути «Документы” — “Расчет зарплаты организаций” — “Отражение зарплаты в регламентированном учете».

Разделение военного сбора и НДФЛ по счету 663

Военный сбор уже активно применяется в 1С. Но все еще у коллег возникают проблемы с введением обновлений налога.

В одной из статей рассмотрено

В программе 1С Бухгалтерия, начиная с версии 3.0.44, есть возможность вести учет не только заработной платы работников подразделений, но и учитывать НДФЛ. Согласно налоговому законодательству, работодатель обязывается перечислять НДФЛ не позднее следующего после выплаты заработной платы дня. В том случае, если работодатель выплачивает сотруднику пособие или перечисляет оплату отпуска, то НДФЛ должен быть уплачен не позже окончания месяца, в котором эти выплаты были произведены.

В учет перечисленного НДФЛ ведется следующим образом. Перечисление НДФЛ учитывается за каждый отчетный месяц отдельно, с указанием кодов КПП и ОКТМО (см. Справочник кодов и Рис. 1).

Кроме того, программа 1С Бухгалтерия 8.3 дает возможность учитывать перечисление НДФЛ в налоговый орган при уплате заработной платы сотрудникам подразделения (при этом НДФЛ перечисляется по адресу регистрации подразделения). Стоит отметить, что такая функция доступна только для организаций, штат которых насчитывает менее 60 сотрудников. Чтобы учитывать НДФЛ вышеописанным образом, следует отметить галочкой пункт «Расчет по обособленным подразделениям». Для выбранного подразделения необходимо прописать данные о налоговом органе, куда будет перечисляться НДФЛ (см. Рис. 2).

Перед тем, как перечислять НДФЛ, его следует исчислить и удержать. Выполняется это следующим образом.

Исчисленный НДФЛ учитывается путем создания документа «Начисление заработной платы» при формировании месячного расчета.

Удержанный НДФЛ должен быть зарегистрирован в бухгалтерской отчетности при помощи документов, которые будут отражать факт выплаты заработной платы сотрудникам. Это может быть документ «Выдача денежных средств», документ по списанию средств с расчетного счета компании или операция, отражающая учет налога.

Рассмотрим следующий пример. Компания «ТФ-МЕГА», зарегистрированная в Москве, уплачивает НДФЛ за своих работников, которые работают по месту расположения компании. За январь с работников был удержан НДФЛ общей суммой 18100 рублей. Зарплата сотрудникам перечисляется 4-го числа месяца, следующего за тем месяцем, за который необходимо уплатить работникам доход. НДФЛ также исчисляется в день перечисления заработной платы.

В 1С Бухгалтерия расчет заработной платы и исчисление налога выполнено путем формирования документа «Начисление заработной платы» (см. Рис. 3).

На Рис. 4 отражен учет выплаты заработной платы сотрудникам за январь (выплата была произведена 4-го февраля).

В отчете по исчисленному НДФЛ по месяцам можно просмотреть сумму налога, который был удержан отдельно за каждый отчетный месяц, а также коды НДФЛ. Кроме того, можно увидеть, была ли зарегистрирована необходимости в отражении перечисления НДФЛ в бюджет (см. Рис. 5, подраздел «Уплачено»).

Для того чтобы перечислить НДФЛ, следует сформировать новый документ - платежное поручение. Перечисление должно быть зарегистрировано отдельно за каждый месяц отчетного периода, с указанием всех кодов. Кроме того, необходимо создать документ по списанию средств с расчетного счета организации. Это делается для того, чтобы отразить в отчетности перечисление суммы обслуживающим компанию банкам. Когда данный документ будет проведен, НДФЛ автоматически будет разбит по сотрудникам (физ. лицам).

В документе по списанию средств со счета компании в момент перечисления НДФЛ имеется возможность перечислить тех работников, за которых компания уплачивает налог. Для этого нужно воспользоваться функцией «разбивка по сотрудникам». Появится окошко, в котором можно вручную ввести данные о работниках и указать конкретную величину НДФЛ, перечисляемого за каждого сотрудника. Также можно заполнить эти данные на основании ведомостей по заработной плате (см. Рис. 6).

В том случае, если НДФЛ перечисляется по подразделениям компании, то необходимо заполнить раздел «Регистрация в ФНС», указав данные налогового органа и данные о подразделениях компании (см. Рис. 7).

Для того чтобы просмотреть перечисленный НДФЛ и его распределение по сотрудникам, можно воспользоваться функцией «Реестр НДФЛ» из документа «Списание средств со счета компании» (см. Рис. 8).

Мы писали о правилах сдачи отчетности по форме 2-НДФЛ за 2018 год и рассмотрели, как сформировать данную форму отчетности в программе 1С Бухгалтерия предприятия 3.0. Теперь разберем, на какие настройки предварительно стоит обратить внимание, и какие объекты конфигурации задействованы при расчете и Удержание НДФЛ в 1С:Бухгалтерия 3.0

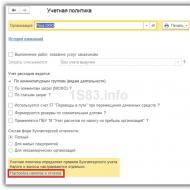

Начнем с общих настроек, необходимо включить опцию ведения заработной платы и кадрового учета в этой программе (раздел Администрирование → Параметры учета →Настройка зарплаты).

Для формирования отчетности по налогам на доходы физических лиц необходимо внести сведения в справочник Регистрации в налоговом органе (открывается по одноименной ссылке в карточке Организации).

Справочник Виды доходов НДФЛ (открывается по ссылке НДФЛ в настройках зарплаты). Это своего рода классификатор доходов с указанием действующих для них ставок налога. Перечень соответствует классификации утвержденному классификатору ФНС РФ. Обратите внимание на значения поля налоговая ставка выведенное в скобках, там отражается ставка для нерезидентов.

Оставьте, пожалуйста, в комментариях интересующие Вас темы, чтобы наши специалисты разобрали их в статьях-инструкциях и в видео инструкциях.

Виды доходов используются в справочнике Начисления, устанавливая соответствия между вариантами начисления дохода и полагающимися за этот доход ставкой налога. Если начисление полностью не облагается данным видом налога, то код дохода для него не указывается (переключатель в положение Не облагается). В дополнение к коду может уточняться категория дохода: Оплата труда, Прочие доходы от трудовой деятельности или Прочие доходы. Для некоторых это значение устанавливается по умолчанию и редактированию не подлежит, в остальных случаях можно установить категорию, в соответствии с которой будет определяться возможность уточнения фактической даты получения дохода, первоначально определенной в документах начисления, по данным документов на выплату.

Справочник Виды вычетов НДФЛ. Справочник содержит классификатор вычетов и заполнен данными, соответствующими классификатору, утвержденному ФНС РФ.

Сведения о размере стандартных и имущественных вычетов к доходам по НДФЛ доступны для просмотра в справочнике Размер вычетов НДФЛ.

Редактирование и внесение новых значений в эти справочники не предполагается, актуальность сведений поддерживается своевременным обновлением версии конфигурации.

Для действия вычетов используются отдельные документы (доступны в журнале Все документы по НДФЛ), так, право на стандартные вычеты подтверждается с помощью Заявления на вычеты по НДФЛ, оформления права физ. лица на предоставление ему профессионального налогового вычета осуществляется при отражении вознаграждения по договору подряда с помощью документа Операция учета НДФЛ, документ Уведомление НО о праве на вычеты может быть использован для отражения права на получение сотрудником имущественного или социального вычета

Регистрация доходов подлежащих налогообложения в программе оформляются с помощью таких документов как Начисление зарплаты, а так же Больничный лист, Отпуск, Больничный лист, Начисление дивидендов и Операция учета НДФЛ.

Для фиксирования сумм удержания НДФЛ в 1С Бухгалтерия 3.0 используются документы, отражающие выплаты, к ним относятся Выдача наличных и Списание с расчетного счета.

В конфигурации 1С Бухгалтерия 3.0 поддерживается формирование следующих форм отчетности

А так же доступны аналитические отчеты Контроль сроков уплаты НДФЛ, "Сводная" справка 2-НДФЛ и Анализ НДФЛ по месяцам.

Ошибка: 1С:Бухгалтерия 8.3 (редакция 3.0) не видит НДФЛ, перечисленный в бюджет

2015-07-13T13:42:11+00:00У многих, кто с 2014 года перешел на 1С:Бухгалтерия 8.3 (редакция 3.0) программа не видит уплаченный НДФЛ. Начисленный видит, а уплаченный нет. В чем же дело?

А всё дело в том, что не сформированы записи по регистру "Расчеты налоговых агентов с бюджетом по НДФЛ".

Прибавления к этому регистру (документом выплата заработной платы) означают НДФЛ удержанный.

А отнимание от этого регистра (документом выписка банка, например) означают, что мы перечислили удержанный НДФЛ в бюджет.

Таким образом, нужно открыть все выписки по банку, которыми мы уплачивали НДФЛ и убедиться, что, наряду с проводками, там есть записи по этому регистру. Если записей нет - перепроведите выписки, предварительно сняв в проводках галку "Ручная корректировка". Эта галка может автоматически проставляется программой при переносе из 8.2 в 8.3 и мешать заполнению нужного нам регистра.

С уважением, (преподаватель и разработчик ).

Сегодня мы рассмотрим, что – какие инструменты и функционал, имеет программа 1С для исчисления с НДФЛ и его корректного отражения в налоговом учете.

Порядок обложения налогом вводится при настройке вида расчета.

Рис.1

Код с Рис.1 можно выбрать в «Видах доходов НДФЛ», где каждому элементу присвоен процент налогообложения и указано, относится ли он к оплате труда.

Категория дохода позволяет уточнить дату его получения в ведомости, которая была указана первоначально в расчетном документе. Для указания порядка расчета налога на доход уволенных работников в одноименном справочнике выбирается порядок расчета.

Рис.2

Для указания варианта расчета налогов для других доходов физлиц также используются соответствующие справочники.

Рис.3

Можно обозначить код дохода непосредственно в поле документа.

Рис.4

Вычеты хранятся в «Видах вычетов НДФЛ».

Авансовые платежи по налогу по иностранным гражданам фиксируются одноименным документом «Авансовые платежи по НДФЛ». Заявление о правомерности зачета аванса расположено в «1С-Отчетность».

В регистры учета НДФЛ в 1С 8.3 расчетными документами фиксируется налогооблагаемая база и исчисленный налог, который определяется на дату фактического получения дохода.

Налог со всевозможных пособий, отпускных и других межрасчетных оплат в документах отображается сразу на планируемую дату оплаты.

Фактическое получение дохода для видов расчета, в коде дохода которых указано «Соответствует оплате труда», датируется последним днем месяца начисления или числом увольнения.

Рис.5

Доход фиксируется в «Начислении…», «Премии» и др.

Рис.6

Рис.7

Удержание налога датируется числом выплаты, проставленным в зарплатной ведомости. Фактическая дата выплаты фиксируется еще и документами «Подтверждение выплаты доходов», «Подтверждение зачисления зарплаты».

При расчете удержания заполняется документ-основание, по которому фиксируется сумма дохода, которая впоследствии учитывается в строке 130 в отчете 6-НДФЛ.

Для отображения в отчетах перечисленный налог отображается в ведомости на выплату зарплаты при указании признака «Налог вместе с зарплатой» или отдельной формой «Перечисления в бюджет». При этом срок перечисления обусловлен видом дохода. Крайний срок регистрируется в системе при удержании и используется при составлении отчета 6-НДФЛ.

Для анализа НДФЛ существуют следующие отчеты:

- Помесячная аналитика;

- Регистр налогового учета по НДФЛ;

- Сводная 2-НДФЛ.

Если в ЗУП необходимо перерасчитать налог по каким-либо причинам, то используют документ «Перерасчет налога на доходы физлиц», расположенный в меню «Налоги и взносы». Здесь налог пересчитывается с начала налогового периода, указанного здесь же.

Рис.8

Для корректировки учета рассматриваемого вида налога в 1С ЗУП используется специализированный документ «Операция учета НДФЛ». Он позволяет редактировать налоговые регистры:

- Вычеты, предост. по уведомлению НО;

- Предоставленные стандартные и социальные вычеты;

- Расчеты налоговых агентов/налогоплательщиков с бюджетом по НДФЛ;

- Учет доходов для расчета НДФЛ.

Если по сотруднику излишне удержан налог, то в текущем периоде по нему он рассчитается с «минусом». В случае, когда за текущий месяц его общая сумма по сотруднику отрицательная, он не будет удержан и не будет приниматься к зачету в счет будущих платежей. В расчетных документах НДФЛ к зачету можно увидеть на вкладке «Корректировки выплаты». В следующем периоде система автоматом уменьшит удержанный налог на сумму корректировки, но можно и возвратить налог с помощью «Возврата».

Корректный учет НДФЛ в системе зависит от правильности заполнения регистрации в налоговом органе в карточке подразделения/организации. По регистрации в налоговом органе собираются соответствующие отчеты в ЗУП. На базе срока выдачи дохода рассчитывают крайнюю дату перечисления, которая отображается в регистрах при проводке.