Учетная политика по НУ: вкладка НДС. Реализация отгруженных товаров после перехода права собственности Отражение операций на счетах бухгалтерского учета торгового предприятия

В соответствии с Положением по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденным Приказом Минфина России от 9 июня 2001 г. N 44н, товары являются частью материально-производственных запасов, приобретенных или полученных от других юридических или физических лиц и предназначенных для продажи. Следовательно, в части бухгалтерского учета товаров наряду с ПБУ 5/01 торговые организации пользуются и Методическими указаниями по бухгалтерскому учету материально-производственных запасов, утвержденными Приказом Минфина России от 28 декабря 2001 г. N 119н (далее — Методические указания N 119н). В силу п. 18 Методических указаний N 119н товары, не принадлежащие организации, но находящиеся в ее пользовании или распоряжении, учитываются на забалансовых счетах в оценке, предусмотренной в договоре, или в оценке, согласованной с их собственником.

Как учесть товары без перехода права собственности?

После получения от покупателя оплаты товары списываются с баланса продавца. Для того, чтобы была возможность реализовать вышесказанное в программе 1С:Бухгалтерия предприятия 3.0 бухгалтеру не следует забывать выполнить настройки в программы.

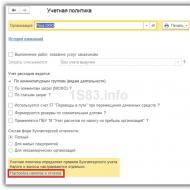

Для чего в форме «Учетная политика» (Главное - Настройки - Учетная политика) следует перейти на вкладку «НДС» и установить флажок «Начислять НДС по отгрузке без перехода права собственности» (рис. 1). Если флажок «Начислять НДС по отгрузке без перехода права собственности» установлен, то начисление НДС происходит в момент отгрузки товаров (при проведении документа «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности»), будет начислен НДС и сделана запись в книгу продаж (рис.

2).

Переход права собственности на товар

Внимание

В случаях, когда в срок, предусмотренный контрактом, переданный товар не будет оплачен или не наступят иные обстоятельства, при которых право собственности переходит к покупателю, продавец вправе потребовать вернуть ему товар, если иное не предусмотрено договором. Вместе с тем заключение такого договора не лишает продавца права требовать согласно п.

3 ст. 486 ГК РФ оплаты товара и уплаты процентов в соответствии со ст. 395 ГК РФ.Глава 21 НК РФ определяет три условия, единовременное выполнение которых дает налогоплательщику право воспользоваться вычетом по НДС: - товары приобретены для использования в налогооблагаемых операциях; - товары приняты к учету; - имеется счет-фактура, оформленный надлежащим образом. При этом гл.

Передача товаров без перехода права собственности (комментарий к счету 45)

Важно

В 1С:Бухгалтерия отгрузка товара без перехода права собственности может быть использована для организации которая по договору мены отгружает товар первой. А права на товар передает после того как получает товары от другой организации.

Такая операция передачи товаров без перехода права собственности не признается выручкой для целей Бух учета, потому что не удовлетворяет самому главному условию признания продажи товара переход права собственности! Оказание брокерских услуг Trade12 очень позитивно сказывается на здоровье вашего кошелька http://www.malo-deneg.ru/ позитивные отзывы и безупречную репутацию они уже себе заслужили. Для того что бы провести операцию отгрузки без перехода права собственности необходимо перейти в раздел Продажи — Реализация(акты, накладные) Нажимаем на Реализация и выбираем пункт Отгрузка без перехода права собственности.

Отгрузка без перехода права собственности 1с:бухгалтерия 8.3

На дату признания выручки начисленная сумма НДС списывается со счета 45 (или 76), субсчет «НДС, начисленный при отгрузке товара с особым порядком перехода права собственности», в дебет счета 90, субсчет 90-3 «Налог на добавленную стоимость». Налог на прибыль Выручка от реализации товаров (без НДС) в налоговом учете признается доходом от реализации на дату перехода права собственности на них к покупателю (п.

1 ст. 248, п. 1 ст. 249, п. 3 ст. 271 НК РФ). Стоимость приобретения товаров, отгруженных покупателю, относится к прямым расходам на дату их реализации, т.е. на дату перехода к покупателю права собственности (абз. 3 ст. 320, пп. 3 п. 1 ст. 268 НК РФ). Бухгалтерский и налоговый учет у покупателя Теперь рассмотрим учет у компании, которая покупает товар по договору с особым переходом права собственности.

Сложности учета и налогообложения при переходе права собственности

При этом продавец при отгрузке товаров выписывает полный комплект документов (накладную на отгрузку, счет-фактуру и др.), но не отражает у себя в учете факт реализации товаров. После отгрузки товара его стоимость хотя и является еще собственностью продавца, но уже не может быть отражена в составе товаров на складе. Для отражения в учете таких товаров, инструкцией по применению Плана счетов предусмотрен специальный счет 45 «Товары отгруженные», предназначенный для обобщения информации о наличии и движении отгруженных товаров, выручка от продажи которых определенное время не может быть признана в бухгалтерском учете. В момент передачи товаров по договорам, предусматривающим отличный от общепринятого момент перехода права собственности, выполняется проводка Д45 К41, то есть товар отгружен, но продолжает числиться на балансе продавца.

Право собственности позже отгрузки проводки

Карташова, ведущий аудитор ООО «Балансаудит+», действительный член ИПБ Московского региона, налоговый консультант По общему правилу право собственности на реализуемые товары переходит к покупателю в момент их отгрузки. Но иногда (при сомнении в надежности контрагента или по ряду иных причин) договор заключается с особым порядком перехода права собственности.

Рассмотрим бухгалтерский и налоговый учет операций в первом и втором случае. Часть 1 статьи 454 ГК РФ предусматривает: по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену).

Согласно части 1 статьи 455 ГК РФ, товаром по договору купли-продажи могут быть любые вещи с соблюдением правил их оборотоспособности.

Отгрузка без перехода права собственности проводки

В соответствии с этой статьей утрата или повреждение товара после того, как риск перешел на покупателя, не освобождает его от обязанности уплатить цену, если только утрата или повреждение не были вызваны действиями или упущениями. Например, согласно контракту моментом перехода права собственности на товар является таможенный пункт при пересечении границы РФ.

Условия поставки FCA – борт перевозчика в Стокгольме. Это означает, что продавец доставит товар перевозчику в указанное место, то есть в Стокгольм.

Именно в этом месте перейдут риски случайной гибели товара на покупателя. Другой пример. Для российского покупателя моментом перехода права собственности на товар является таможенный пункт при пересечении границы РФ.

Отгрузка товара без перехода права собственности проводки

Переход права собственности на товар В результате проведения документа «Реализация отгруженных товаров» будут сформированы соответствующие проводки. (рис.4.) Если же в настройках Учетной политики флажок «Начислять НДС по отгрузке без перехода права собственности» не установлен, то при проведении документа «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности» начисление НДС и формирование записи книги продаж произведены не будут. Сложности учета и налогообложения при переходе права собственности В Плане счетов имеется счет 45 «Товары отгруженные», которым и пользуются в данном случае.

При отгрузке товара выполняется проводка Д45 К41, то есть товар отгружен, но продолжает числиться на балансе продавца. После получения от покупателя оплаты товары списываются с баланса продавца.

Проводки при отгрузке товара без перехода права собственности

Дебет 90-2 Кредит 45 — 80 000 руб. — списана себестоимость проданного товара; Дебет 90-3 Кредит 45-НДС (76-НДС) — 18 000 руб. — отражен начисленный НДС. В бухгалтерском учете покупателя поступление товаров по договору с особым порядком перехода права собственности следует отразить следующим образом: Дебет 002 — 100 000 руб.

— принят к учету товар, поступивший от поставщика;

Дебет 19 Кредит 60 — 18 000 руб. — отражена сумма НДС, предъявленная поставщиком; Дебет 68/НДС Кредит 19 — 18 000 руб. — принята к вычету сумма НДС, предъявленная поставщиком. На дату оплаты: Дебет 60 Кредит 51 — 118 000 руб. — произведена оплата поставщику; Кредит 002 — 100 000 руб.

— списан с забалансового учета товар; Дебет 41 Кредит 60 — 100 000 руб.

Данная позиция подтверждается Письмами Минфина России от 21 октября 2008 г. N 03-07-08/242, от 6 мая 2008 г. N 03-07-08/107. Пример. Организация отгрузила партию товаров. Цена продукции, согласно договору, составляет 118 000 руб. (в том числе НДС - 18 000 руб.). Себестоимость проданных товаров - 80 000 руб. По контракту право собственности на отгруженные товары переходит к покупателю лишь после того, как он их оплатит. В бухгалтерском учете продавца следует отразить следующим образом: На дату отгрузки товара покупателю: Дебет 45 Кредит 41 - 80 000 руб. - отгружен товар покупателю; Дебет 45-НДС (76-НДС) Кредит 68/НДС - 118 000 руб. - начислен НДС при отгрузке товара. На дату поступления платы за товар от покупателя: Дебет 51 Кредит 62 - 118 000 руб.

N 03-07-08/55, от 13 января 2012 г. Учет на этом счете ведется в разрезе мест нахождения (хранения) и объектов. Фрагмент утвержденного Плана счетов, Раздел 4, Готовая продукция и товары Содержание

- 1 Операции по договорам комиссии

- 1.1 Пример операций по договору комиссии

- 1.2 Проводки по отгрузке товара со склада комитента

- 1.3 Отгрузка без перехода права собственности

- 1.4 Проводки по отгрузке до перехода права собственности

- 1.5 Проводки после регистрации права собственности

- 2 Особенности учета НДС при операциях по 45 счету

- 2.1 Проводки по НДС при отгрузке

- 2.2 Проводки по НДС при реализации

Операции по договорам комиссии Договором комиссии считается договор, по которому одна сторона (комиссионер) берется за вознаграждение реализовать товар другой стороны (комитента).

Отсрочка для НДС?

Такой способ налогового планирования, как отсрочка передачи права собственности на отгружаемые покупателям товары, постепенно уходит в прошлое. Формально он не противоречит закону, однако налоговики и суды делают все, чтобы усложнить его применение. Как водится, проблемы при этом возникают у тех, кто ни о каких налоговых схемах и не помышлял. А оптимизаторы тем временем осваивают новые способы.

Зачем нужен особый порядок

Главный минус начисления налогов по отгрузке в том, что продавец нередко вынужден отдавать государству часть выручки еще до того, как получит деньги от покупателя. Ведь оплата, как правило, поступает спустя некоторое время после поставки (а бывает, что не поступает вообще). Для продавца это означает отвлечение оборотных средств или нехватку денег на то, чтобы заплатить налог.

Увы, именно метод начисления обязателен для налога на добавленную стоимость уже более двух лет. Поэтому бизнес вынужден идти на различные ухищрения, чтобы отложить начисление НДС до момента получения денег от покупателя. Самый очевидный способ – предусмотреть в договоре с покупателем переход права собственности на товар или результат работ не в момент передачи, а в момент оплаты. Поступать так позволяет статья 491 ГК РФ. Таким образом, до прихода средств от покупателя право собственности остается за продавцом. А исходя из положений пункта 1 статьи 39 НК РФ, пока не возник переход права собственности, нет и реализации. Следовательно, отсутствует и объект НДС (п. 1 ст. 146 НК).

Конечно, не каждому контрагенту понравится условие о сохранении за продавцом права собственности на уже отгруженные товары до момента их оплаты. Обычно покупатели опасаются, что в таком случае не смогут воспользоваться ценностями, пока не заплатят на них продавцу. Однако эта трудность преодолима. Статья 491 ГК РФ позволяет сторонам предусмотреть в договоре право покупателя распоряжаться товаром и отчуждать его еще до получения права собственности.

В общем, отсрочка передачи права собственности – простой и удобный способ отложить начисление налогов до получения денег, из которых их можно заплатить в бюджет. Но, к сожалению, слишком удобный, чтобы остаться без внимания налоговиков.

Была бы база, а объект найдется

Чиновники убеждены: начислять налог на добавленную стоимость нужно в момент физической отгрузки товаров. При этом неважно, когда продавец передает право собственности на них – одновременно с отгрузкой или позже. Ведь пункт 1 статьи 167 НК РФ устанавливает момент определения налоговой базы именно как день отгрузки.

А в согласованном с Минфином письме от 26 февраля 2006 г. № ММ-6-03/202 федеральные налоговики пояснили, какой момент, по их мнению, следует считать датой отгрузки. Этим днем будет дата первого по времени составления первичного документа, оформленного на покупателя или перевозчика. Данная позиция подтверждена письменным разъяснениями и самих финансистов (см., например, письмо Минфина от 16 марта 2006 г. № 03-04-11/53).

Покажем на примере, как, по мнению чиновников, должна выглядеть на практике процедура начисления НДС при отгрузке.

Пример

ООО «Колосс» в марте 2008 года отгрузило покупателю партию товара на сумму 177 000 руб. (в том числе НДС – 27 000 руб.). Себестоимость товаров составляет 100 000 руб.

Деньги от покупателя поступили 24 апреля 2008 года. В условиях договора купли-продажи предусмотрен особый переход права собственности на товар – после его оплаты. Однако бухгалтер «Колосса» решил выполнить требования ведомственных специалистов. Он сделал в учете следующие проводки.

В марте 2008 года:

ДЕБЕТ 45 КРЕДИТ 41

100 000 руб. – отгружены товары покупателю;

ДЕБЕТ 76 субсчет «Расчеты по НДС» КРЕДИТ 68 субсчет «Расчеты по НДС»

27 000 руб. – начислен НДС по отгруженным товарам.

В апреле2008 года:

ДЕБЕТ 51 КРЕДИТ 62

177 000 руб. – поступила оплата от покупателя;

ДЕБЕТ 62 КРЕДИТ 90

177 000 руб. – отражена выручка от продажи товара;

ДЕБЕТ 90 КРЕДИТ 76 субсчет «Расчеты по НДС»

27 000 руб. – списан уплаченный НДС;

ДЕБЕТ 90 КРЕДИТ 45

100 000 руб. – списана себестоимость проданной партии товара.

Точка зрения Минфина и ФНС со ссылкой на пункт 1 статьи 167 НК РФ, безусловно, имеет право на существование. Однако она не учитывает одного существенного момента. Согласно положениям другой статьи кодекса (ст. 53 НК РФ), налоговая база (стоимость реализованных товаров) является характеристикой объекта налога (реализации). Очевидно, что пока не возник объект, его характеристики определить невозможно.

Иначе говоря, сначала должен появиться объект налога, а лишь потом его база. А в нашем случае объекта НДС (реализации, как перехода права собственности) как раз и не возникает.

Тем не менее, в судебных спорах о том, что возникает раньше – объект налога или его база – пока больше везет налоговикам. Утверждение о невозможности появления базы раньше объекта однажды уже не нашло поддержки в Высшем арбитражном суде (информационное письмо Президиума ВАС РФ от 22 декабря 2005 г. № 98). И хотя речь шла о налоге на прибыль, этот вывод позволяет инспекторам утверждать, что ВАС РФ фактически указал на правомерность признания налоговой базы до возникновения объекта налога.

Не лучше обстоят дела и с позицией окружных арбитражных судов. Зачастую судьи вообще не видят связи между реализацией и налоговой базой по НДС. Они рассуждают так: отгрузка состоялась – начисляйте НДС, а уж когда там покупатель получит право собственности и получит ли вообще, неважно (постановления ФАС Московского округа от 1 июня 2006 г. № КА-А40/4678-06, ФАС Западно-Сибирского округа от 5 июня 2006 г. № Ф04-3145/2006(23052-А03-31).

Другие арбитры находят убедительным довод о том, что пункт 1 статьи 167 Налогового кодекса определяет момент фактической реализации для целей НДС как день отгрузки (постановление ФАС Дальневосточного округа от 16 января 2003 года № Ф03-А51/02-2/2813).

И лишь некоторые судьи полагают, что при начислении НДС следует принимать во внимание момент перехода права собственности на товар или результат работ (см, например, постановление ФАС Волго-Вятского округа от 10 сентября 2007 г. № А17-3343/5-2006).

Когда налог без объекта

Как видно, использовать договоры с особым переходом права собственности на товар (в момент оплаты) ради отсрочки НДС сейчас не эффективно. Однако на практике существуют ситуации, когда такое условие в контракте необходимо по иным причинам. Например, его используют, чтобы не оформлять обратную реализацию, когда розничный магазин вынужден вернуть поставщику непроданный товар. Или в случае, когда продавец не доверяет покупателю и хочет при помощи особого условия о передаче права собственности обезопасить себя. А при заключении договора мены, который стороны исполняют с разрывом во времени, переход права собственности позже отгрузки – вообще неизбежная ситуация. Ведь по статье 570 ГК РФ право собственности на обмениваемые вещи стороны получают только в тогда, когда каждая из них исполнит договор.

Поступив во всех подобных случаях так, как предлагают налоговики, то есть начислив НДС в момент отгрузки, компания может оказаться в довольно затруднительном положении. Представим, например, что покупатель за отгруженные ему товары так и не заплатил, и в результате фирма расторгла с ним договор. Или что товар был испорчен или утерян после отгрузки, но до перехода к покупателю права собственности, то есть когда риск утраты несет продавец. Или возникла любая другая ситуация, когда НДС в периоде отгрузки был начислен к уплате в бюджет, а переход права собственности на товары не состоялся, то есть объект этого налога так и не возник. Что делать? Сторнировать начисление НДС в периоде отгрузки, подав за этот период уточненную декларацию и заявление о зачете или возврате переплаты? Но если строго следовать позиции налоговиков, то так поступать нельзя. Ведь чиновники исходят из того, что в момент отгрузки по действовавшему на тот момент договору поставщик начислил налог правомерно. А расторжение договора факта отгрузки не отменяет.

Однако как же тогда быть попавшему в эту непростую ситуацию продавцу, ни Минфин, ни ФНС до сих пор растолковать не взялись. Что не удивительно, ведь это неизбежно привело бы к выводу об изначальной неправомерности требования начислять налог до того, как возник его объект.

Тем не менее, отсутствие законодательных норм и официальных разъяснений – еще не повод дарить бюджету НДС с товара, который никогда не будет реализован. Поэтому в описанных случаях, по нашему мнению, плательщики могут действовать так же, как при возврате покупателем некачественного товара и отказа от исполнения договора купли-продажи (ст. 475 ГК РФ). Ведь ситуации аналогичны: право собственности на отгруженный товар осталось у продавца, договор расторгнут. Продавец при этом по аналогии вправе принять к вычету сумму начисленного при отгрузке НДС (п. 5 ст. 171 НК РФ). Сделать это он может «после отражения в учете соответствующих операций по корректировке…, но не позднее одного года с момента возврата или отказа» (п. 4 ст. 172 НК).

На помощь приходит посредник

Тем, кто не готов мириться с позицией ведомств относительно налогообложения неоплаченного товара, стоит обратить внимание на одну из упомянутых ранее формулировок, в отношении которой солидарны инспекторы и финансисты. Вспомним, что датой отгрузки товаров они считают дату первого по времени составления первичного документа, оформленного на покупателя. В таком случае, если товар продавец передает не покупателю, а кому-то другому по договору, вообще не предполагающему перехода права собственности, то базы по НДС в момент отгрузки не возникает.

В роли «кого-то другого» может выступить посредник (комиссионер или агент). Налог с переданных ему товаров нужно начислить только тогда, когда он, выполняя поручение продавца, их реализует. Поэтому, если покупатели не являются конечными потребителями товара, а перепродают его, компании-продавцу имеет смысл попробовать договориться с ними о смене отношений на посреднические.

И в разъяснениях, посвященных посредническим отношениям, ведомственные специалисты соглашаются с тем, что налог при отгрузке товара посреднику начислять не нужно. Сделать это необходимо лишь при передаче ценностей покупателю (письма Минфина России от 3 марта 2006 г. № 03-04-11/36, ФНС России от 28 февраля 2006 г. № ММ-6-03/202 и от 17 января 2007 г. № 03-1-03/58).

Реквизиты перечисленных писем лучше иметь под рукой, поскольку не все инспекторы на местах в курсе официальной позиции своего федерального начальства. Такой вывод можно сделать на основании постановления ФАС Северо-Западного округа от 23 ноября 2007 г. № А56-9324/2007. Оно вынесено как раз по делу фирмы, от которой налоговики потребовали начислять НДС уже при отгрузке товаров комиссионерам. Суд рассмотрел спор и пришел к выводу, что пункт 1 статьи 167 Налогового кодекса не требует определять налоговую базу по НДС в момент отгрузки товара посреднику, а значит, инспекторы были неправы. Свой вывод судьи обосновали так. Объект НДС – это реализация, то есть передача права собственности. А право собственности на передаваемые посреднику для реализации товары остается за комитентом (принципалом). Переходит же это право к покупателю в момент, когда ему передает товары посредник. Вот тогда и следует начислять с их стоимости НДС.

Документ реализации оформляется так же как и обычный документ реализации товаров и услуг. Отличие такого документа в проводках которые он формирует. Как вы видите задействован 45.01 счет. После того как условия для перехода права собственности были выполнены, мы должны провести операцию передачи прав собственности на товар. Заходим Продажи — Реализация отгруженных товаров. Создаем новый документ, в котором указываем Контрагента, договор по которому мы передаем эти права и документ отгрузки этих товаров. Именно эти товары, из документа отгрузки и попадут в передачу прав собственности. По проводкам видно, что закрывается счет 45.01 на себестоимость продаж по ОСН. А так же Учет выручки от продажи товаров Д62.01 — К90.01.1, то есть учет выручки идет только в момент передачи прав на товар.

Как учесть товары без перехода права собственности?

По общему правилу гражданского законодательства право собственности у покупателя на приобретенный товар возникает с момента его передачи продавцом. Данный порядок перехода права собственности является общепринятым в российской практике и особых проблем в учете не вызывает. Однако Гражданский кодекс РФ позволяет сторонам предусмотреть в договоре купли-продажи, что право собственности на переданный покупателю товар сохраняется за продавцом до момента оплаты товара или наступления иных обстоятельств (ст.

491 ГК РФ). В практической деятельности торговые организации часто передают товары, предназначенные к продаже, третьим лицам без перехода права собственности на них. Если на момент отгрузки право собственности на товар не перешло к покупателю, он не считается реализованным, то есть отсутствует объект НДС (п. 1 ст. 39, п. 1 ст. 146 НК РФ) Одновременно пп. 1 п. 1 ст.

Передача товаров без перехода права собственности (комментарий к счету 45)

Внимание

Для выполнения этих операций необходимо создать документ «Реализация отгруженных товаров» на основании документа «Реализация (акт, накладная)». Документ «Реализация отгруженных товаров» вводится по факту принятия товаров к бухгалтерскому учету покупателем (при переходе к нему права собственности) с предоставлением подписанного документа унифицированной формы (например, ТОРГ-12). В результате проведения документа «Реализация отгруженных товаров» будут сформированы соответствующие проводки.

(рис.4.) Если же в настройках Учетной политики флажок «Начислять НДС по отгрузке без перехода права собственности» не установлен, то при проведении документа «Реализация товаров и услуг» с видом операции «Отгрузка без перехода права собственности» начисление НДС и формирование записи книги продаж произведены не будут.

Переход права собственности на товар

В результате проведения документа формируется проводка по дебету счета 45.01 «Покупные товары отгруженные» и кредиту счета 41.01 «Товары на складах», т.к. товары со склада отгружены, но выручка от их продажи определенное время не может быть признана в учете (рис. 3). Одновременно, по факту отгрузки без перехода права собственности происходит начисление НДС по дебету счета 76.ОТ «НДС, начисленный по отгрузке» и кредиту счета 68.02 «Налог на добавленную стоимость» и счет-фактура выданный отражается в книге продаж. После подтверждения факта принятия товаров к учету у покупателя, т.е.

после перехода права собственности на товары покупателю, продавец отражает в учете выручку от продажи товаров и списывает товары со счета 45 «Товары отгруженные», при этом сумма НДС, начисленного при отгрузке, будет отнесена на счет учета НДС по реализации (Дт 90.03 Кт 76.ОТ).

Отгрузка без перехода права собственности 1с:бухгалтерия 8.3

Начисление НДС и формирование записи книги продаж будут выполнены позже, после перехода права собственности на товары и проведения документа «Реализация отгруженных товаров». Уважаемые читатели напоминаем, что, если у вас еще остались вопросы по начислению НДС в случае реализации товаров без перехода права собственности в программе 1С:Бухгалтерия предприятия 3.0, а так же возникли другие вопросы по ведению учета в программах 1С, то вы можете БЕСПЛАТНО обратиться с вопросом к консультантам 1С ООО ПКФ «Новая Цефея». Советуем предварительно ознакомиться с правилами пользования нашей линией консультации.

При подготовке данной статьи использовалась информация из справочника «Учет по налогу на добавленную стоимость», размещенного в информационной системе 1С:ИТС.

Сложности учета и налогообложения при переходе права собственности

Учет на этом счете ведется в разрезе мест нахождения (хранения) и объектов. Фрагмент утвержденного Плана счетов, Раздел 4, Готовая продукция и товары Содержание

- 1 Операции по договорам комиссии

- 1.1 Пример операций по договору комиссии

- 1.2 Проводки по отгрузке товара со склада комитента

- 1.3 Отгрузка без перехода права собственности

- 1.4 Проводки по отгрузке до перехода права собственности

- 1.5 Проводки после регистрации права собственности

- 2 Особенности учета НДС при операциях по 45 счету

- 2.1 Проводки по НДС при отгрузке

- 2.2 Проводки по НДС при реализации

Операции по договорам комиссии Договором комиссии считается договор, по которому одна сторона (комиссионер) берется за вознаграждение реализовать товар другой стороны (комитента).

Проводки по 45 счету

При этом продавец при отгрузке товаров выписывает полный комплект документов (накладную на отгрузку, счет-фактуру и др.), но не отражает у себя в учете факт реализации товаров. После отгрузки товара его стоимость хотя и является еще собственностью продавца, но уже не может быть отражена в составе товаров на складе. Для отражения в учете таких товаров, инструкцией по применению Плана счетов предусмотрен специальный счет 45 «Товары отгруженные», предназначенный для обобщения информации о наличии и движении отгруженных товаров, выручка от продажи которых определенное время не может быть признана в бухгалтерском учете.

В момент передачи товаров по договорам, предусматривающим отличный от общепринятого момент перехода права собственности, выполняется проводка Д45 К41, то есть товар отгружен, но продолжает числиться на балансе продавца.

В условиях экономической нестабильности в стране для субъектов предпринимательской деятельности особое значение приобретают сокращение налогового бремени и снижение рисков деятельности. Одним из эффективных способов решения этих задач является оптимизация договорной политики - эта тема подробно рассмотрена в предыдущей статье. Правильно организовать учет операций реализации по договорам с условием перехода права собственности "по оплате" в "1С:Бухгалтерии 8" поможет предлагаемая вашему вниманию статья, подготовленная по книге Е.В. Самариной, С.А. Харитонова, Д.В. Чистова "Секреты профессиональной работы с "1С:Бухгалтерией 8". Учет производственных операций".

В "1С:Бухгалтерии 8" порядок отражения операций по продаже продукции зависит, прежде всего, от условий заключенных с контрагентами договоров:

- как передается (реализуется) продукция покупателю - непосредственно покупателю или через посредника (в данной статье не рассматривается);

- в какой момент переходит право собственности на продукцию покупателю - в момент отгрузки или в иной момент, например, после оплаты продукции покупателем (подробно эта тема освещена на стр. 7).

Если договором с контрагентом предусмотрено особое условие перехода права владения, пользования и распоряжения отгруженными товарами и риска их случайной гибели от организации-производителя к покупателю - после оплаты продукции - то в программе продажа продукции отражается учетными записями (см. таблицу 1 на стр. 12), в которых участвуют, в числе прочих, следующие счета:

- счет 45 "Товары отгруженные" субсчет 03 "Готовая продукция отгруженная";

- счет 90 "Продажи":

- субсчет 01 "Выручка от продажи" субсубсчет 1 "Выручка от продаж, не облагаемых ЕНВД";

- субсчет 02 "Себестоимость продаж" субсубсчет 1 "Себестоимость продаж, не облагаемых ЕНВД";

- субсчет 03 "Налог на добавленную стоимость";

- счет 62 "Расчеты с покупателями и заказчиками":

- субсчет 01 "Расчеты с покупателями и заказчиками" (в рублях);

- субсчет 21 "Расчеты с покупателями и заказчиками (в валюте)";

- субсчет 31 "Расчеты с покупателями и заказчиками (в у. е.)".

Таблица 1

Операция |

Бухгалтерский учет |

Налоговый учет |

||

Дебет |

Кредит |

Дебет |

Кредит |

|

1. Продукция отгружена покупателю (по учетным ценам) |

45.03, |

43, |

||

2. Корректировка себестоимости |

45.03, |

43, |

||

3. Отражена выручка от продажи продукции |

62.01, 62.21, 62.31 |

90.01.1, |

||

4. Начислен НДС |

Не отражается |

|||

5. Списана себестоимость проданных товаров |

90.02, |

45.03, |

||

6. Поступила оплата за товары |

Не отражается * |

|||

Не отражается * |

||||

Примечание:

|

||||

На рис. 1 представлена схема отражения в "1С:Бухгалтерии 8" операций реализации продукции, если условиями договора предусмотрен особый порядок перехода права собственности на нее от производителя к покупателю (в т. ч. после оплаты продукции покупателем).

Рис. 1

Операции реализации с особыми условиями перехода права собственности на продукцию в программе отражаются в два этапа.

Этап 1. Отгрузка продукции со склада продавца в адрес покупателя оформляется с помощью документа Реализация товаров и услуг (меню Продажа -> Реализация товаров и услуг ) с видом операции Отгрузка без перехода права собственности .

С 1 января 2006 года передача товаров покупателю (перевозчику) для целей определения налоговой базы по НДС приравнивается к реализации (п. 1 ст. 154 НК РФ, начиная с ред. Федерального закона от 22.07.2005 № 119-ФЗ). В этой связи одновременно с документом на отгрузку товаров покупателю по такой операции выписывается счет-фактура (создается документ Счет-фактура выданный ).

Для того, чтобы создать этот документ через поле-ссылку Ввести счет-фактуру в форме документа Реализация товаров и услуг , необходимо предварительно в учетной политике установить соответствующий параметр налогового учета по НДС (см. рис. 2).

Рис. 2

Сумма НДС, подлежащая уплате в бюджет по данной операции, начисляется проводкой по дебету счета 76.ОТ "НДС, начисленный по отгрузке" и кредиту счета 68.02 "Налог на добавленную стоимость".

Для того, чтобы эта операция реализации попала в Книгу продаж, при проведении документа Реализация товаров и услуг соответствующая запись вносится в регистр накопления НДС продажи .

Этап 2. Отражение перехода права собственности на ранее отгруженную продукцию производится в программе следующим образом. При наступлении условий, при которых по условиям договора права собственности на продукцию переходят покупателю, на основании документа отгрузки вводится документ Реализация отгруженных товаров (документ Реализация товаров и услуг , команда На основании -> Реализация отгруженных товаров ).

При формировании учетной политики по налоговому учету особое место занимает учетная политика по НДС. Рассмотрим подробнее:

- где и как задается учетная политика по НДС в 1С;

- как задать настройки организациям, освобожденным от НДС;

- как запустить механизм раздельного учета;

- как настроить отгрузку без перехода права собственности;

- какие в 1С существуют варианты регистрации авансовых счетов-фактур.

Учетная политика по НДС

Учетная политика по НДС задается на вкладке НДС в разделе Главное – Настройки – Налоги и отчеты – вкладка НДС .

Данная вкладка доступна для редактирования только, если Система налогообложения организации - Общая .

В настройках учетной политики по НДС необходимо определить:

- освобождается ли организация от уплаты НДС в соответствии со ст. 145 (145.1) НК РФ;

- ведется ли раздельный учет входящего НДС;

- необходимо ли начислять НДС в момент отгрузки, не дожидаясь перехода права собственности;

- порядок регистрации счетов-фактур на аванс.

Разберемся, как установить в 1С ту или иную настройку, на что она влияет и как отразится это в программе.

Освобождение от уплаты НДС

Если организация попадает под освобождение от уплаты НДС по ст. 145 НК РФ или 145.1 НК РФ, то необходимо установить флажок Организация освобождена от уплаты НДС .

Если такой флажок включен, то при оформлении документов реализации автоматически устанавливается:

- % НДС – Без НДС .

Раздельный учет входящего НДС

Для возможности ведения раздельного учета входящего НДС в программе необходимо установить флажок Ведется раздельный учет входящего НДС .

Раздельный учет нужно вести, если в налоговом периоде присутствует как доход (реализация), облагаемый НДС (18% или 10%), так и не облагаемый по операциям:

- не признаваемым объектом налогообложения (ст. 146 НК РФ);

- не подлежащим налогообложению (ст. 149 НК РФ);

- местом осуществления которых не признается РФ (ст. 148 НК РФ).

Раздельный учет входящего НДС необходимо вести и тогда, когда организация реализует на экспорт сырьевые товары (абз. 2 п. 10 ст. 165 НК РФ).

Установка данного флажка запускает в 1С «старый» механизм ведения раздельного учета на регистрах накопления НДС. Учет входящего НДС к распределению осуществляется в регистре накопления НДС по косвенным расходам .

Распределение входящего НДС будет производиться при проведении документа Распределение НДС .

При установке второго флажка Раздельный учет НДС по способам учета включается «новая» методика раздельного учета входящего НДС. Она состоит в том, что учет входящего НДС к распределению осуществляется не в регистре накопления НДС по косвенным расходам , а на дополнительном субконто Способ учета НДС к счету 19 «НДС по приобретенным ценностям». При включенном флажке в плане счетов 1С появляется данное третье субконто, которое обязательно к заполнению в документах поступления.

Субконто Способы учета НДС может принимать следующие значения:

- Принимается к вычету - для операций, облагаемых НДС: входящий НДС будет приниматься к вычету в общем порядке.

- Учитывается в стоимости - для операций, необлагаемых НДС: входящий НДС будет учитываться в стоимости.

- Блокируется до подтверждения 0% - для операций, облагаемых НДС по ставке 0%, кроме экспорта несырьевых товаров: входящий НДС будет приниматься к вычету по факту подтверждения ставки 0%.

- Распределяется

- для общих операций будет распределяться. В этом случае входящий НДС должен распределяться, т. к. он предъявлен по приобретениям, которые одновременно будут использоваться в деятельности:

- облагаемой НДС по ставке 18% (10%),

- или облагаемой НДС по ставке 0% (сырьевые товары),

- или не облагаемой (без НДС).

Как правило это общие приобретения, например, аренда офиса.

Отгрузка без перехода права собственности

Необходимость начислять НДС в момент отгрузки, а не в момент перехода права собственности устанавливается с помощью флажка Начисляется НДС по отгрузке без перехода права собственности .

Если флажок установлен, то начисление НДС осуществляется в момент отгрузки ТМЦ в документе Реализация (акт, накладная) вид операции Отгрузка без перехода права собственности .

При проведении документа на отгрузку ТМЦ без перехода права собственности будет начислен НДС, а выручка по БУ и НУ не будет признаваться, т. к. она определяется в момент перехода права собственности.

В дальнейшем переход права собственности оформляется с помощью документа Реализация отгруженных товаров .

При его проведении НДС не будет начисляться, т. к. был исчислен в момент отгрузки, а будет признаваться выручка по БУ и НУ.

Изучить подробнее на примерах:

- Отгрузка товаров без перехода права собственности

- Реализация товаров переход права собственности

- Реализация недвижимости (переход права собственности после гос.регистрации)

Порядок регистрации счетов-фактур на аванс

При получении предоплаты продавец должен исчислить НДС в день поступления аванса (пп. 2 п. 1 ст. 167 НК РФ). Налоговой базой будет сама поступившая сумма в качестве аванса, а НДС начисляют по расчетным ставкам 10/110 или 18/118 - это зависит от реализуемого объекта (п. 4 ст. 164 НК РФ).

Рассмотрим, какие варианты выписки счетов-фактур можно установить в программе:

- Регистрировать счета-фактуры всегда при получении аванса .

Счета-фактуры на авансы будут создаваться по всем поступившим суммам предоплаты кроме тех, которые были зачтены в тот же день.

- Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней .

Счета-фактуры на авансы будут создаваться только по тем суммам предоплаты, которые не зачлись в течение 5-ти календарных дней после их получения.

Нужно ли составлять авансовый счет фактуру, если отгрузка произошла в 5-дневный срок после получения предоплаты? О том, что думают по этому поводу налоговики

- Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца .

Счета-фактуры на авансы будут создаваться только по суммам предоплаты, незачтенным в течение того месяца, в котором они были получены.

- Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода .

Счета-фактуры на авансы будут создаваться только по суммам предоплаты, не зачтенным в течение налогового периода (квартала), в котором они были получены.

- Не регистрировать счета-фактуры на авансы (п. 13 ст. 167 НК РФ).

Вариант предназначен для организаций, деятельность которых подпадает под действие п. 13 ст. 167 НК РФ.